Источник: Forbes.kz

Автор: Татьяна Батищева

За последние полтора года кредитный портфель организаций, предоставляющих небольшие беззалоговые займы на короткий срок, сократился со 100 млрд до 25 млрд тенге.

Оценка приблизительная, поскольку ранее такие компании не считались микрофинансовыми организациями (МФО) и, соответственно, не предоставляли финансовую отчетность уполномоченному органу. Официальные данные доступны со второго полугодия 2020, поясняет директор ОЮЛ «Казахстанская ассоциация ФинТех» Анатолий Глухов.

Замедление рынка связано с регуляторными изменениями, серьезно повлиявшими на участников кредитования. До 2020 займы населению могли предоставлять в том числе нерегулируемые субъекты кредитования: компании онлайн-займов «до зарплаты», ломбарды и кредитные товарищества. С июля 2020 кредитовать население на профессиональной основе разрешено лишь игрокам, прошедшим учетную регистрацию. Компании из сектора онлайн-займов «до зарплаты» должны были зарегистрироваться в качестве МФО, ломбарда или кредитного товарищества, а также стать на учет в системе регулятора. В марте 2021 в соответствии с принятыми поправками в микрофинансовое законодательство завершился срок получения такими компаниями лицензий, после чего они официально признаются финансовыми организациями.

Нововведение оказало существенное влияние на рынок, отмечает Глухов. «Дать оценку по всему рынку сложно, поскольку займы онлайн предоставляют и ранее действовавшие офлайн-МФО. Но если говорить о «Казахстанской ассоциации ФинТех», то ряд кредиторов ушли с рынка, и количество членов сократилось фактически в 2 раза, с 25 до 13 организаций, – говорит собеседник. – Такая динамика была обусловлена сложностями ведения бизнеса в условиях карантина, постоянным ужесточением микрофинансового законодательства, переориентацией инвестиций на более либеральные и предсказуемые рынки других стран».

Другой важный момент для компаний онлайн-кредитования связан с ограничением кредитной ставки. С момента зарождения рынок онлайн-займов «до зарплаты» представлял собой кредитную вольницу. Ставки соответствовали мировой практике в 1,5–2,5% в день. Компании специально уходили от сравнения с процентами в годовых, упирая на высокие кредитные риски и стоимость фондирования, а также на более рисковый профиль заемщиков, который закладывается в стоимость займа.

Судя по всему, БВУ не сильно нравился взрывной рост онлайн-кредитования, хотя и говорилось, что это разные ниши. Онлайн-кредиторы работают с лицами, не имеющими кредитной истории, или с теми, которым отказывают банки. Кредит, как правило, берется на небольшой срок (до 30 дней) – на преодоление кассового разрыва.

Вызовы рынка

Нормативы обязали онлайн-кредиторов удерживать эффективную ставку вознаграждения в пределах 56%. Однако ограничения не касаются микрокредитов, выдаваемых на срок до 45 дней на сумму не более 50 МРП (146 тыс. тенге) при условии соответствия договоров определенным законодательством нормам. Речь идет об ограничении размера вознаграждения, пени и максимальной задолженности заемщика. По мнению Глухова, такой шаг вполне логичен, поскольку математическая формула расчета эффективной ставки, а также экономическая модель по достижению рентабельности не позволяет функционировать подобным организациям в иных условиях.

Тем не менее введение ограничений по недопущению роста долговой нагрузки заемщиков усилило в секторе онлайн-кредитования конкуренцию, замечает Глухов. Как следствие, лояльность хороших, не имеющих просроченную задолженность заемщиков «приобрела для всех кредиторов очень важный, можно сказать, решающий характер». По этой причине компании по онлайн-кредитованию стали адаптировать бизнес-модели и снижать аппетит к риску, что сразу же сказалось на параметрах выдач. На фоне снижения рентабельности бизнеса сумма выдачи уменьшилась с максимальных значений до 50 МРП.

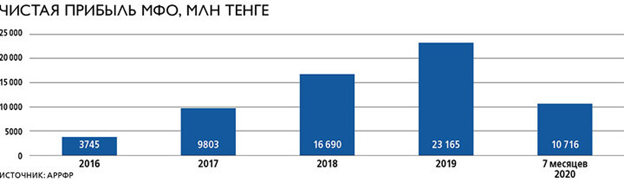

И все равно рынок сумел показать хороший рост. По данным «Первого кредитного бюро», портфель микрозаймов, выданных на сумму до 50 МРП и до 45 дней, составлял на начало 2020 61,5 млрд тенге, а на начало 2021 – уже 71,9 млрд. В среднем кредиты выдаются на 40 дней на сумму около 40 тыс. тенге. С учетом того, что для небольших займов применяется другой расчет проблемности портфеля (не 90+ дней, как у БВУ, а просрочки первого платежа – FPD), показатель составил около 13% за третий квартал и 8% за четвертый квартал 2020.

Перед рынком стоят новые задачи. На заре его становления в качестве барьеров развития назывались слабая финансовая грамотность населения, недоверие к онлайн-кредитам, низкое проникновение интернета в регионах. Сейчас для сектора важна выработка совместно с регулятором механизмов противодействия мошенничеству. «Несмотря на небольшую долю таких кейсов, а это менее 0,1% от общего количества выдач, данный вопрос является актуальным, поскольку пострадавшей стороной кроме самих кредиторов являются потребители», – рассуждает Глухов. В ассоциации провели процедуры по рассмотрению таких кейсов и минимизации их последствий. Параллельно МФО внедряют в процесс кредитования алгоритм идентификации заемщиков по биометрическим параметрам с применением фото- и видеосъемки.

«Еще одним существенным вызовом я бы назвал выстраивание правильного взаимодействия субъектов рынка с регулятором, судебными и другими государственными органами. К сожалению, на местах возникают случаи неоднозначной трактовки и применения действующих законодательных норм», – отмечает собеседник.

Важным вопросом для рынка остается проблема фондирования. Ранее представители компаний сетовали, что отсутствие регулирования сдерживает интерес инвесторов, которым хочется понимать перспективы отрасли на 5–10 лет вперед. Похоже, что регулирование не решило вопрос фондирования. По мнению Глухова, в нынешних условиях крайне сложно предвидеть будущее не только на 5–10 лет, но даже на более короткий срок. Карантин и чрезвычайное положение «продемонстрировали множество уязвимостей как для потребителей, так и для кредиторов». Помимо этого, микрофинансовое законодательство за последние два года концептуально менялось 5 раз. Учитывая, что основное финансирование шло от иностранных инвесторов и в экономические расчеты по стоимости и срокам фондирования закладывалась доходность и экономическая модель, исходя из текущих условий, столь частые изменения правого поля, особенно в части значений ставок вознаграждения, без предоставления достаточного переходного периода «значительно снизили инвестиционную привлекательность Казахстана для внешних инвесторов».

В то же время Глухов отмечает и положительные моменты. У МФО появились законодательные возможности привлекать капитал на внутреннем рынке через выпуск акций или размещение облигаций. Некоторые направления уже реализуются – на KASE и AIX размещены облигации, эмитентами которых являются МФО, а инвесторами выступили резиденты Казахстана.

Перспективы дальнейшего развития сектора онлайн-кредитования стоит рассматривать в фарватере эволюции всей микрофинансовой отрасли. «Думаю, развитие могут получить операции с электронными деньгами и предоплаченными электронными платежными картами. Возможно расширение перечня разрешенных видов деятельности, включая наделение МФО новыми функциями, такими как совершение платежных и обменных операций», – считает Глухов.

К тому же, по его мнению, регулятор проделал огромную работу по очистке рынка, повышению его прозрачности, увеличению возможностей добросовестных игроков; реализован отдельный большой блок законодательных инициатив по защите прав заемщиков. С марта 2021 в микрофинансировании функционирует равновесная система взаимоотношений, учитывающая интересы и приоритеты регулятора, потребителей и кредиторов. Потребность населения в разнообразных кредитных продуктах, включая онлайн-микрозаймы, остается высокой, а удовлетворение этого спроса является частью финансового баланса, и данный фактор принимают во внимание все заинтересованные стороны.

Внедрение БВУ краткосрочных альтернативных кредитов крайне затруднительно, а зачастую и экономически невозможно ввиду высокой себестоимости привлечения новых клиентов посредством интернет-маркетинга, последующей обработки и обслуживания таких заявок, полагает глава ассоциации. Следует принимать во внимание и существующие для банков прямые и косвенные ограничения как по эффективной ставке, так и по контролю за рисками, учитывая, что они являются депозитными организациями.